人生100年時代において、退職後の生活は実に30年以上に及びます。公的年金の収入は減少傾向にあり、経済情勢も先行き不透明な状況が続いています。

不確実な時代に、従業員が必要な老後資金を形成するため、企業年金制度を活用する企業が増えています。代表的な企業年金制度のメリット・デメリットや、各制度に向いている企業などを見ていきましょう。

1.人生100年時代の退職金制度の必要性とは?

1)なぜ多くの企業が退職金制度を導入しているのか

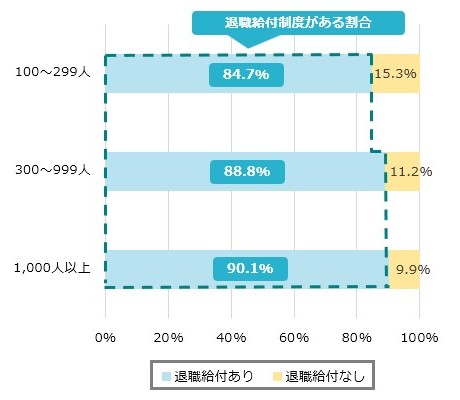

退職金制度とは、その名前のとおり「従業員の退職時に老後保障としての退職金を支給する制度」です。現在、国内のほとんどの企業で取り入れられており、1000人以上の規模だと90.1%の企業に退職金制度が存在します(厚生労働省「令和5年就労条件総合調査」)。

退職給付制度の導入状況(全体)

(出所:厚生労働省「令和5年就労条件総合調査」をもとに作成)

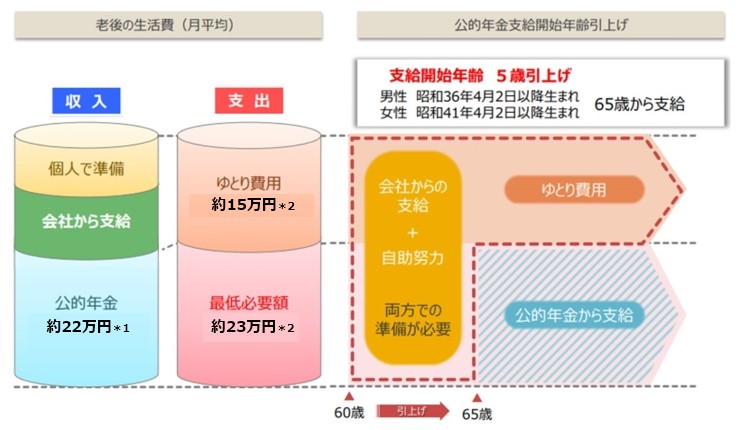

老後資金のイメージをするために、老後の収入と必要な支出を見てみましょう。夫婦2人の場合、老後の生活で最低限必要な生活費は約23万円(月平均)といわれます。これを公的年金で賄うとしても、ゆとりある生活のためには、更に約15万円(月平均)が必要になります。

更に、公的年金の支給開始年齢引上げに伴い、60歳で退職した場合は、支給開始となる65歳までの間、最低限必要な生活費も合わせて約38万円(月平均)が必要になります。

(出典:※1「令和5年版 厚生労働省白書」(夫が平均的収入(平均標準報酬額(賞与含む月額換算)42.8万円)で40年間就労し、妻がその期間全て専業主婦であった世帯が受け取り始める場合の額)※2 生命保険文化センター 令和4年度「生活保障に関する調査」)

この不足分を埋める1つの手段が「退職金」です。そのため多くの企業が、従業員が老後の生活を安心して過ごせるように、福利厚生の一環として退職金制度を導入しているのです。

2)企業にとっての退職金制度導入のメリットとは

公的年金だけでは不足する老後資金を補完してくれる「退職金」は、従業員にとって大きなメリットとなりますが、退職金制度を導入するメリットは、従業員だけでなく企業にとっても多くあります。

・優秀な人材の確保・定着につながる

企業が成長し経営が安定するためには、優秀な従業員の採用が必須です。退職金制度などの福利厚生環境がきちんと整備されていることは、求職者にとって魅力となります。長期間勤務のインセンティブとして退職金制度を活用すれば、定着率アップにもつなげられます。

・従業員のモチベーションを上げる

将来退職金が支給されることは、従業員の働くモチベーションや、企業に対する愛社精神にも好影響を与えます。また後述しますが、退職金制度の中でも企業年金であれば、将来受取る金額がより明確となるため、モチベーションアップにつながります。

・人件費を抑えられる

税金コストや社会保険料等を減少でき、その結果、人件費を抑えられる場合があります(企業年金制度を導入した場合)。

3)景気や働き方が変わっても、老後は必ずやってくる

ニッセイ基礎研究所が2024年8月に発表した経済見通しでは、実質GDP成長率は2024年度が0.8%、2025年度が1.1%と予想されています。2023年5月に新型コロナウイルス感染症が5類に移行してから、国内は徐々にコロナ禍以前の落ち着きを取り戻してきていますが、一方で長期的な物価高が景気を下押しする状況が続いており、楽観視はできません。

また、働き方改革による長時間労働の是正、物価高の影響による賃上げの活発化など、働き方や働く環境は変化し多様化しています。労働者の評価基準も、労働時間や勤続年数よりも、仕事の内容や成果に重きを置く「ジョブ型雇用」が広がってきています。

景気や働き方の変化は、従業員が感じる老後への不安にも影響を与えます。せっかく退職金制度があっても、従業員が「本当にもらえるの?」と不安を感じるのでは意味がありません。

そうした中、従業員の安心感を高め、長く働いてもらえるように、退職金を社外で準備する「企業年金制度」を活用する企業が増えています。

2.企業年金制度ってなに?

企業年金制度とは、退職金(退職手当・退職一時金)の資金の一部または全部を、事前に社外に積立てて準備をする制度です。

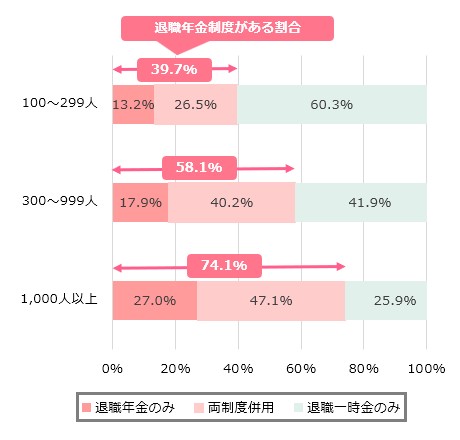

1000人以上規模の退職年金制度がある企業のうち、企業年金制度を取り入れている企業は74.1%に上ります(厚生労働省「令和5年就労条件総合調査」)。「退職給付債務を減らせる」「外部金融機関に委託することによって資産保全ができる」といった理由から、多くの企業で導入されています。

退職年金制度の導入状況(退職給付制度がある企業のうち)

(出所:厚生労働省「令和5年就労条件総合調査」をもとに作成)

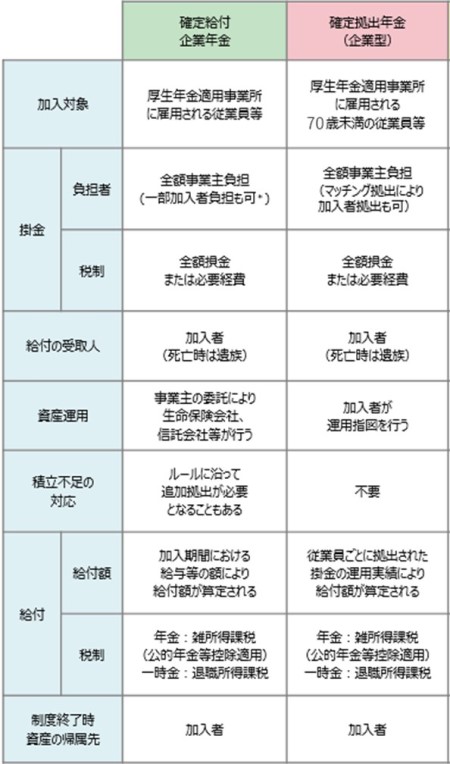

代表的な企業年金制度には、あらかじめ企業が給付額を定め、積立てていく確定給付企業年金(DB)と、あらかじめ企業が拠出する掛金の額を定め、積立てていく確定拠出年金(DC)があります。

各々の企業年金制度は法令でその設計や運営に関し定めがあります。

3.企業年金制度のメリットとデメリット

企業年金制度には、企業と従業員それぞれにとって、メリットとデメリットがあります。導入を検討する際には、自社にとってどのような影響があるかをしっかり検討しましょう。

1)企業にとってのメリットとデメリット

<企業にとってのメリット>

1.資金負担を平準化できる

掛金を定期的に拠出して年金資産を積立て、その資産を原資に退職金を支払うため、資金負担を平準化できます。

掛金の拠出による資金負担イメージ

2.税法上、掛金拠出時に支払額を損金算入するため、損金算入も平準化できる

従来の退職一時金制度では、退職金支払いの発生時に損金算入をするため、退職者の増減により損金算入の水準が安定しません。一方、企業年金制度では、月次払い等で掛金を積立てる際、定期的に損金算入するため損金算入も平準化できます。

アフターコロナの経営環境では、突発的な資金需要の発生もあり得ます。資金負担と経費処理が平準化できることは、企業の財務体力強化につながるでしょう。

3.年金資産から生じた運用収益が非課税となる

企業年金制度によって積立てられた年金資産から運用収益がある場合でも、一般的な金融商品の運用益に課せられる(税率)20%超の税金が掛かりません(※)。

(※)特別法人税は課税となる(現在課税凍結中)

<企業にとってのデメリット>

1.積立が継続的な負担となるため、業績に影響する場合がある

継続的に金銭を拠出、積立てし、途中で減らすといった調整がしにくいため、場合によっては業績に負担となる可能性があります。

2.積立不足が発生すると、追加給付を求められる場合がある

確定給付型の退職金制度の場合、毎年計算される積立金が、責任準備金額や最低積立基準額に対して不十分であると、追加拠出として掛金の額の見直しが求められる場合があります(DB法令による)。

2)従業員にとってのメリットとデメリット

<従業員にとってのメリット>

1.企業の負担で退職後の生活保障資金の準備ができる

企業年金制度では、掛金の一部や、制度にかかる手数料等を企業が負担するため、従業員にとって負担を減らしながら老後資産を準備することができます。

2.ライフスタイルに合わせ、受取りの際に年金・一時金を選択できる

従来の退職一時金制度は、一時金での受取りが原則ですが、企業年金制度では、従業員自身がライフスタイルなどに合わせて、年金受取りか一時金受取りかを選ぶことができます。

3.受給権の保護が図られている

企業年金制度では、関係法令に基づき、自身の年金資産について受給権の保護が図られています。万が一勤めている企業が倒産しても、それまでに拠出された積立金については必ず受取ることができ、転職した際にも転職先の制度などに資産を持ち運ぶこともできます。

4.一時金給付の場合は退職所得控除、年金給付の場合は公的年金等控除の対象となる

企業年金制度における退職金も、従来の退職一時金と同様に、大きな税制優遇を受けられます。一時金で受取る場合は退職所得控除を、年金で受取る場合は、公的年金等控除の対象となり、税金を減らせます。

<従業員にとってのデメリット>

1.運用リスクを負う

運用実績に応じて給付額が決まる確定拠出年金は、従業員自身が資産運用を行うため、運用実績によって給付額に差が生じます。従業員が自己責任で運用を行うこととなり運用リスクを負います。

2.一時金で受取りにくい

DCは、従業員が企業を退職した場合も、原則として60歳まで引出すことができないため、従業員によっては抵抗感を感じる人もいます。とはいえ、制度改正により近年は引出しの要件が多少緩和されており、一定の要件を満たす場合、途中引き出しが可能になっています。

以降では、確定給付企業年金(DB)と確定拠出年金(DC)について、それぞれの特徴や導入に適している企業などを見ていきます。

(出所:日本生命作成)

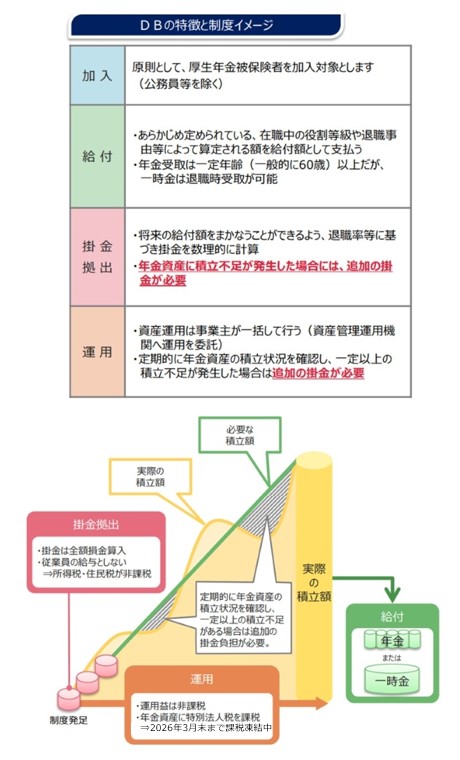

4.確定給付企業年金(DB)

1)DBの概要と特徴

DBは、「給付」が「確定」している企業年金であり、積立状態が不十分な場合は、掛金を見直す必要が生じます。

設立の形態には、労使合意の年金規約に基づいて外部機関で積立てる「規約型」と、年金運営を行う法人を設立する「基金型」の2つの型があります。

基金型の加入者数は原則300人以上という要件がありますが、規約型には加入者数の制限はありません。老齢給付を基本としており、任意で障害給付や遺族給付を設定することもできます。

ここでは、多くの企業が導入している規約型について概要を説明します。

2)DBが向いているのはどんな企業?

現在、企業年金制度で最も加入者が多いのがDBです。2024年3月末の加入者数は903万人、受託件数は1万1794件です(生命保険協会「企業年金(確定給付型)の受託概況(令和6年3月末現在)」)。しかし昨今は、積立不足リスクを負う心配がない確定拠出年金制度の導入を考える企業も多く、DBの導入は減少している傾向にあります。

DBが向いているのは、従業員のモチベーションや定着率を上げたいと考える企業です。従業員にとっては将来の退職金が原則約束されており、DCよりも安心感が高いためです。

また、DCで義務付けられている従業員への継続投資教育が、DBでは必要ないため、それを避けたい場合も向いているといえるでしょう。

3)今どきのDBの制度設計例

実際のDBの導入事例を見てみると、主に「ポイント制」「給与比例」「定額」の3種類があります。

【制度設計の具体事例】

(出所:日本生命契約先企業の事例をもとに作成)

ポイント制とは、勤続期間や職能や職位などに応じて付与されるポイントを累積することにより、受取れる給付額が決まる仕組みです。

一方、給与比例制とは、勤続期間と退職時の基本給に応じて、給付額が決定する仕組みです。給与比例制は、退職時の基本給が退職金に格差を生む制度のため、最近はポイント制に移行する企業も少なくありません。

定額制は、給与に関係なく加入期間に応じて給付額が決まる仕組みで、従業員にとっては給付額が分かりやすい半面、企業への貢献度などは反映されないというデメリットがあります。

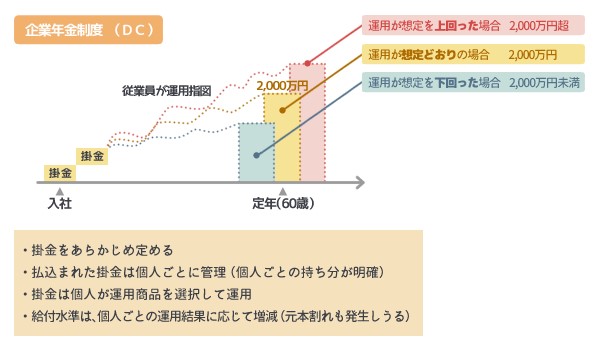

5.確定拠出年金(DC)

1)DCの概要と特徴

DCは、「拠出(=掛金)」が「確定」している企業年金制度であり、将来受取る給付額は、従業員各々の資産運用実績に応じて変動します。なお、拠出額が確定していることから退職給付会計上の退職給付債務が発生しません。

原則事業主が掛金を拠出しますが、一定の条件のもとで加入者も拠出可能になる、「マッチング拠出」と呼ばれる制度もあります。

DCは、複数の資産運用商品から従業員が自分で選択して運用指図するため、従業員によって運用実績が異なります。

場合によっては想定を下回るケースもあり得るため、DCを導入する企業に、従業員に対しDC制度や資産運用に関する定期的な継続教育が義務付けられています。

2)DCが向いている企業はどんな企業?

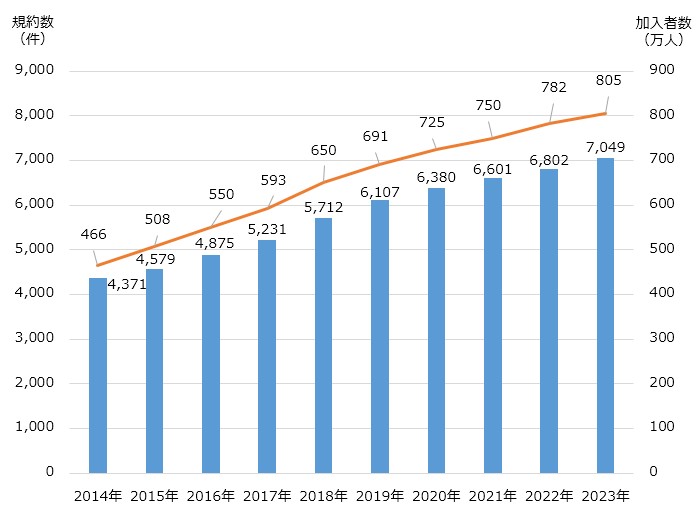

DBに比べ、積立不足リスクがないDCは、昨今導入する企業が増加しています。2023年3月末時点で、規約数は7049件、加入者数は約805万人となっています。

(出所:厚生労働省「企業型年金の規約数等の推移(規約数、事業主数、企業型年金加入者数)」を基に作成)

制度の導入には6カ月から1年ほどかかり、労使合意、規約作成と承認申請、運営管理機関や資産管理機関の選定、運用商品の選定、従業員への導入時研修など、導入時の手間は多いため、人材面で対応可能な企業が向いています。

3)いまどきのDCの制度設計例

・マッチング拠出

すでに企業が拠出しているDCの掛金に、従業員自身が掛金を上乗せすることができる仕組み。従業員(加入者)が上乗せ拠出した掛金が全額所得控除(小規模企業共済等掛金控除)の対象になるため、所得税・住民税の支払いが減少します。

・選択制DC

給与や賞与の一部を掛金として拠出するか、給与や賞与として受取るかを、従業員が選択する仕組み。課税給与所得や標準報酬月額が、掛金拠出分減少するため、企業、従業員双方にとって、税金と社会保険料が結果的に減少するというメリットがありますが、社会保険料減少に伴って老齢年金などの給付額が減少する可能性があるため、導入時には従業員への十分な説明が必要となります。

ここまで、企業年金制度を活用した老後の財産形成の方法について紹介してきました。では実際に、この不確実な時代にどのように運用していけばよいのか。次のようなコンテンツで、今後の市場見通しなどを分析しています。運用方針や投資判断の参考として、ぜひご覧ください。

6.企業年金制度に関する一問一答

1)DBを導入するのに必要な手続きは?

DBを新たに導入するには、確定給付企業年金法に基づく所定の手続きが必要です。多くの企業が導入している規約型の場合、過半数労働組合(または従業員の過半数代表者)の同意を得て年金規約を作成し、厚生労働大臣の承認を得る必要があります。規約に定める主な事項は次のとおりです。なお、これとは別に就業規則(本則、退職金規程など)への定めも必要です。

- DBを実施する企業の名称・住所

- DBを実施する各事業所の名称・住所

- 積立金の管理・運用を行う金融機関(資産管理運用機関)、信託財産の運用に当たって投資判断を一任する金融機関(金融商品取引業者)の名称・住所

- 加入者になるための一定の資格を定める場合、その資格に関する事項

- 年金の給付の種類、受給の要件、金額の算定方法、給付の方法に関する事項

- 掛金の拠出に関する事項

- 事業年度その他財務に関する事項

- 終了・清算に関する事項 など

2)DCを導入するのに必要な手続きは??

DCを新たに導入する場合も、過半数労働組合(または従業員の過半数代表者)の同意を得て年金規約を作成し、厚生労働大臣の承認を得る必要があります。こちらは確定拠出年金法によりルールが定められています。年金規約に定める主な事項は次のとおりです。なお、これとは別に就業規則(本則、退職金規程など)への定めも必要です。

- DCを実施する企業の名称・住所

- DCを実施する各事業所の名称・住所

- 企業がDCの運営管理業務の全部または一部を行う場合、その業務内容

- 企業がDCの運営管理業務の全部または一部を金融機関(運営管理機関)に委託する場合、その名称・住所と委託する業務内容

- 年金資産の管理、運用商品の売買、年金・一時金の支払いなどを行う金融機関(資産管理機関)の名称・住所

- 加入者になるための一定の資格を定める場合、その資格に関する事項

- 掛金の拠出に関する事項

- 運用の方法の提示、運用の指図に関する事項

- 年金の給付額、支給方法に関する事項

- 従業員が在職3年未満で加入者資格を喪失した場合、企業に変換する資産の額の算定に関する事項

- DCの実施に要する事務費の負担に関する事項 など

3)DBとDCの中間の制度「リスク分担型企業年金」とは?

リスク分担型企業年金は、DBとDCの要素を組み合わせたハイブリッド型の年金制度です。企業年金としては、法令上はDBの一種に位置付けられます。

DBでは企業が運用リスクを負い、DCでは従業員が運用リスクを負いますが、リスク分担型企業年金では、通常の掛金とは別に「リスク対応掛金」を一定期間設定することで、積立不足になる可能性を小さくします。企業があらかじめ余分に掛金を積み増すことで、従業員とリスクを“分担”するという考え方です。

企業にとってはDBほどの大きな負担を避けつつ、従業員に対して一定の年金給付を約束することで、年金制度の安定性を保ちながらリスク軽減も図れる、DBとDCの”いいとこ取り”をした制度になります。

4)個人型の確定拠出年金「iDeCo(イデコ)」とは?

iDeCo(イデコ)は、従業員が自分で掛金を拠出して運用し、60歳以降に受け取る個人型の確定拠出年金です。企業年金と同じく、拠出時・運用時・受給時に税制優遇が受けられます。

また、iDeCoの中には、拠出限度額の範囲内(月額5000円以上、2万3000円以下)で、iDeCoに加入する従業員の掛金に追加して、企業が掛金を拠出できる「iDeCo+(イデコプラス)」という制度があります。正式名は「中小事業主掛金納付制度」といい、厚生年金の被保険者が300人以下の企業が実施できます。

iDeCoも企業年金と同じく、拠出時・運用時・受給時に税制優遇が受けられます。これに加えてiDeCo+も利用できる場合、企業が掛金を拠出してくれるので、従業員は自身の出費を抑えながら、資産形成を図れます。

また、企業のほうは、iDeCo+で拠出した企業負担分の掛金を全額損金に算入できます。個人の運用をサポートする制度なので、事務負担も通常の退職金制度より軽減できます。

5)他に、従業員の資産形成に活用できる制度としてはどのようなものがある?

企業年金やiDeCoの他に従業員の資産形成に役立つ制度としては、例えば「財形貯蓄制度」や「NISA(ニーサ)」があります。

財形貯蓄制度は、毎月一定の額を給与天引きなどで積み立て、従業員が目的に応じて、積み立てたお金を任意のタイミングで払い出す制度です。一般財形貯蓄、財形住宅貯蓄、財形年金貯蓄の3種類があり、それぞれ使用目的や税制優遇措置が異なります。

- 一般財形貯蓄:自由な目的で使用できる制度

- 財形住宅貯蓄:住宅購入、新築、増改築を目的とした制度

- 財形年金貯蓄:60歳以降に年金として受取ることを目的とした制度

NISAは、「NISA口座」と呼ばれる口座を使って個人が株式投資などを行った際、一定の範囲内で得た利益が非課税になる制度です。NISAの中には、企業が従業員のNISA口座の開設や株式などの購入手続きを支援する「職場つみたてNISA」という制度があります。従業員は、企業と契約したNISA取扱業者が選定する金融商品の中から、投資対象を指定して投資を行います。NISA口座で投資すれば税金はかからなくなり、その分のお金で資産形成ができます。

以上

(執筆 日本情報マート)

(監修 三浦法律事務所 弁護士 磯田翔)

当社から(株)日本情報マートに依頼し執筆していただいたものを当社で編集したものです。

日本-年基-202407-170-0356-D